Все на биржу

Источник: Деньги

В 2020 году резко увеличилось размещение средств физических лиц на брокерских счетах и в доверительном управлении. По оценкам ЦБ, такие вложения выросли в полтора раза, до 6,3 трлн руб. При этом частные инвесторы активно меняют структуру вложений, увеличивая долю риска и коробочных продуктов. По мнению управляющих и брокеров, тренд на активный приток инвестиций на биржу и увеличение доли рисковых активов в портфелях сохранится и в 2021 году.

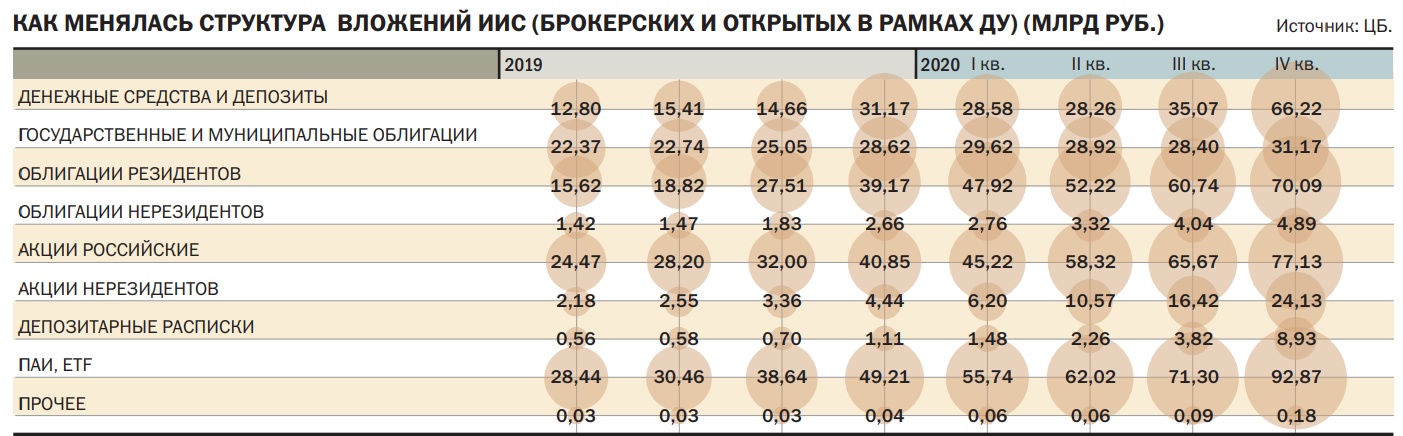

В конце прошлого года на брокерских счетах и счетах доверительного управления (ДУ) граждане аккумулировали 6,3 трлн руб., свидетельствуют данные отчета Центрального банка России. Это в полтора раза больше, чем годом ранее (около 4,4 трлн руб.). Сопоставимый прирост продемонстрировали индивидуальные инвестиционные счета, открытые в рамках брокерского обслуживания и доверительного управления. По итогам года цена чистых активов всех ИИС составила 376 млрд руб.

Брокерские счета

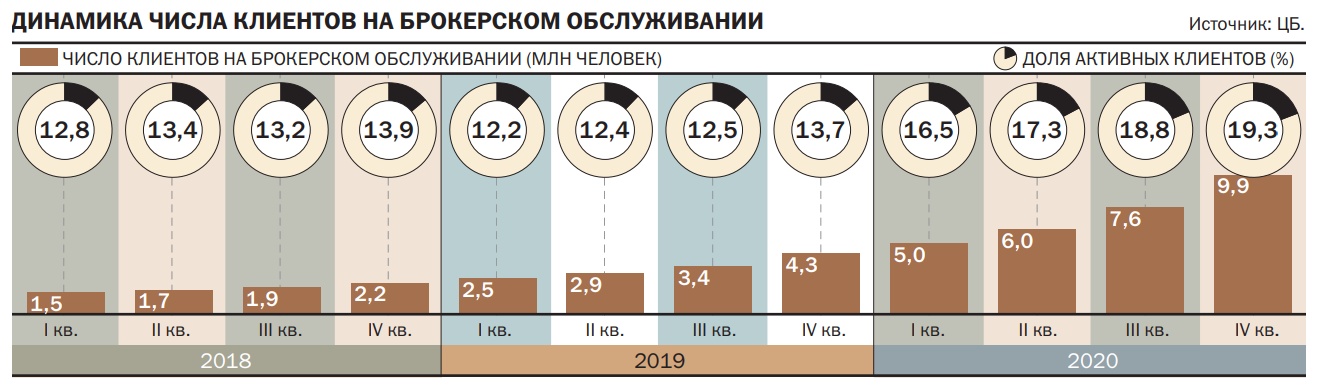

Основной объем средств, как и прежде, частные инвесторы держат на брокерских счетах. По данным ЦБ, по итогам 2020 года такие вложения составили 5,3 трлн руб., из них на брокерские ИИС приходилось 270 млрд руб. По сравнению с прошлым годом показатели выросли соответственно на 43% и 106%. По данным опроса участников рынка, проведенного «Деньгами», наиболее активный приток средств отмечался в весенние и зимние месяцы. «Если очищать данные от маркетинговых активностей и крупных размещений бумаг, наибольший приток средств пришелся на окончание года, особенно активно средства поступали в декабре»,— рассказал главный исполнительный директор «ВТБ Капитал Инвестиции», старший вице-президент ВТБ Владимир Потапов.

На последние месяцы ушедшего года пришелся и пик открытия новых счетов. По данным Московской биржи, в четвертом квартале было открыто более 2 млн уникальных счетов, а общее их количество достигло отметки 8,8 млн, что почти на 5 млн больше показателя конца 2019 года. Основным каналом открытия брокерских счетов стали онлайн-каналы дистрибуции. За последние пять лет удаленную продажу инвестиционных продуктов через личный кабинет запустили все крупные брокерские компании и банки. К тому же многие профучастники фондового рынка запустили собственные мобильные приложения, что повысило скорость привлечения новых клиентов, а также ускорило обслуживание действующих. По данным опроса крупнейших брокерских и управляющих компаний, проведенного НАУФОР, по итогам 2020 года 72% всех брокерских договоров было открыто дистанционно. При этом 66% новых договоров было заключено с владельцами счетов через онлайн-каналы обслуживающих их кредитных организаций.

Вместе с тем участники рынка отмечают активное омоложение клиентов. В «ВТБ Капитал Инвестиции» на конец прошлого года доля клиентов до 25 лет составляла 7,3%, тогда как на конец 2019 года приходилось 5,6%, а в конце 2018 года — только 1,2%. В ГК «Финам» по итогам 2018 года среди клиентов доля инвесторов в возрастной группе 18–24 года составляла около 5,6%, в 2020 году уже превышала 8,5%. По словам руководителя управления развития клиентского сервиса ГК «Финам» Дмитрия Леснова, рост происходит в первую очередь благодаря повышению финансовой грамотности, а также развитию биржевой инфраструктуры: распространение и совершенствование мобильных платформ для трейдинга, создание более понятных и удобных интерфейсов придают этому процессу дополнительное ускорение. «Инвестировать становится проще, понятнее, удобнее, поэтому аудитория, которая использует эти инструменты сохранения и преумножения капитала, становится все шире»,— отмечает Владимир Потапов.

Несмотря на активное вовлечение новых категорий инвесторов, доминирующую долю по-прежнему занимают мужчины. По словам начальника управления маркетинговой аналитики «Открытие Брокер» Дениса Камынина, на мужчин приходится 71% клиентов. «Мужчин исторически было больше, при этом мы отмечаем, что в последнее время доля женщин начинает расти. Это связано в первую очередь с доступностью фондового рынка. И если раньше это были в основном профессиональные инвесторы, то сейчас мы видим переход частных инвесторов из банковских продуктов»,— отмечает руководитель департамента интернет-брокера «БКС Мир инвестиций» Игорь Пимонов.

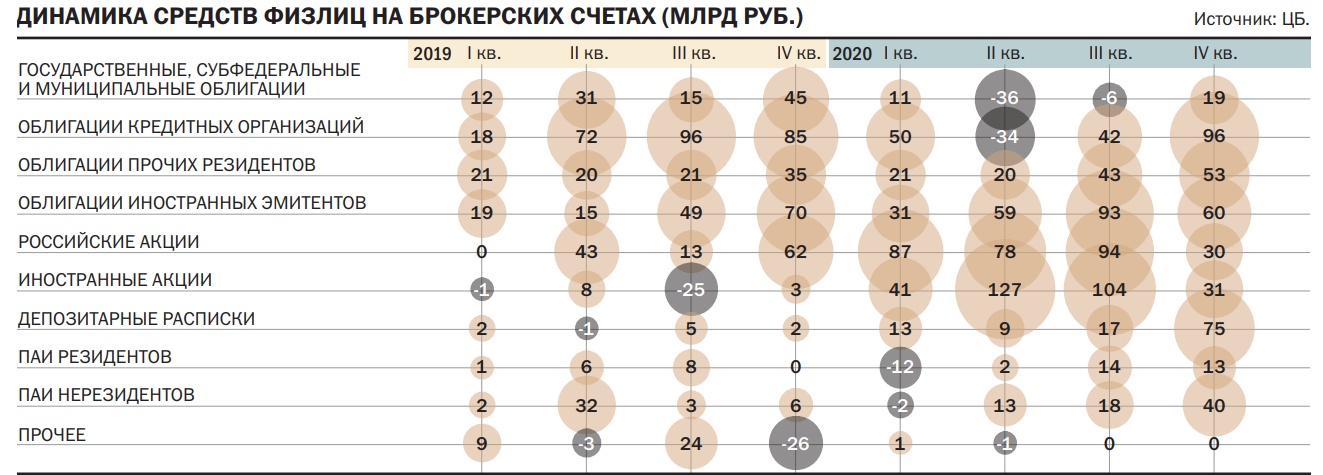

Иностранные акции перетянули спрос

2020 год запомнится сильными изменениями в структуре вложений частных инвесторов на брокерских счетах. По итогам года наиболее сильно, согласно оценкам НАУФОР, выросла доля иностранных акций, которые ранее не пользовались высоким спросом у частных инвесторов. Такие вложения на брокерских счетах (без учета ИИС) выросли с 3,5% до 13,3%. При этом доля вложений в российские акции снизилась с 23,4% до 18,3%. По оценкам Дениса Камынина, доля российских акций снизилась за год на 3 п. п., в то же время доля иностранных акций от общей суммы активов физических лиц выросла в три раза и составляет 3%.

Вложения в акции иностранных компаний привлекают инвесторов высокими темпами роста. По итогам минувшего года американский индекс S&P 500 вырос более чем на 16%, а NASDAQ — более чем на 40%, в то же время российский индекс РТС (рассчитываемый в долларах США) потерял более 10%. По словам заместителя гендиректора по активным операциям ИК «Велес Капитал» Евгения Шиленкова, инвесторов привлекали хорошо известные компании, такие как Apple, Google, Intel. «Те, кто не верил в перспективы наших компаний, инвестировали в иностранные компании роста. Привлекал инвесторов ряд растущих секторов, которые в России вообще не представлены, в частности кибербезопасность, полупроводники, возобновляемая энергетика, фарма, электрические средства передвижения»,— отмечает господин Шиленков.

Так как акции иностранных компаний номинированы в иностранных валютах, такие вложения защищены от девальвации рубля. В прошлом году курс доллара вырос в России почти на 24% и по этому показателю занял четвертое место среди валют развивающихся стран. Сильнее, по данным Bloomberg, обесценились только аргентинский песо, бразильский реал, турецкая лира, потерявшие по отношению к доллару США соответственно 35%, 29% и 27%.

«Граждане России привыкли часть средств хранить в валюте и, чтобы валюта не лежала просто так (а ставки по валютным депозитам околонулевые), инвестируют ее в акции и облигации»,— уточнил Игорь Пимонов.

Сокращали вложения частные инвесторы не только в российские акции, но и в облигации, в первую очередь суверенные. В частности, доля облигаций федерального займа (ОФЗ) сократилась с 9% до 3,9%. По мнению Дмитрия Леснова, интерес к ОФЗ падал на фоне тренда на снижение ключевой ставки, которая является для них ориентиром по доходности. В прошлом году ЦБ четыре раза снижал ставку в сумме на 2 п. п., до 4,25%. В начале текущего года представители регулятора сообщили о том, что цикл понижения ставки завершился, а в марте (впервые с конца 2018 года) приступил к ее повышению. В иных активах за год существенного изменения долей не произошло: 17% приходится на облигации в иностранной валюте, 4,8% — корпоративные рублевые облигации, 9,7% — в банковских рублевых облигациях, 4,6% — в структурных рублевых облигациях, 5,9% — структурные валютные облигации.

В структуре инвестиций брокерских ИИС произошли схожие изменения. Вложения в иностранные акции выросли с 4,2% до 13,7%, при этом сократились инвестиции в ОФЗ — с 12,3% до 6,8%.

Доверительная переупаковка

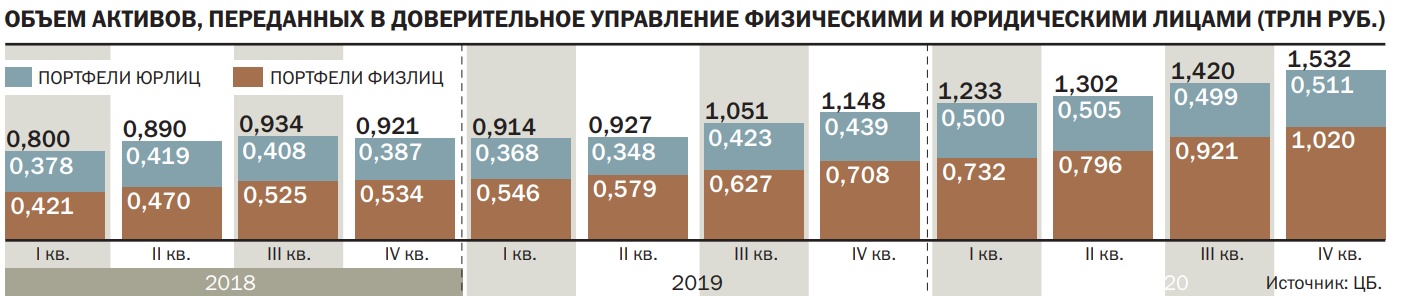

Высокими темпами растет передача сбережений в доверительное управление (ДУ) управляющим компаниям. Рыночная стоимость активов граждан на счетах ДУ на конец минувшего года превысила 1 трлн руб., из них на ИИС, отрытых в рамках доверительного управления (ИИС ДУ),— 106 млрд руб. За год такие инвестиции выросли соответственно на 44% и 50%. Как и в случае с брокерскими счетами, происходит омоложение клиентской базы управляющих компаний, но меньшими темпами. Средний возраст клиентов, которые заводили активы в УК БКС в прошлом году, снизился с 43 до 40 лет. В «Сбер Управление активами» средний возраст клиентов опустился с 53 до 50 лет, а доля клиентов до 25 лет поднялась с 1,45% до 2%. «Снижение возраста произошло во всех группах по активам — как среди клиентов, заводивших до 50 тыс. руб., так и среди тех, кто заводил более 30 млн руб.»,— пояснил управляющий активами «БКС Мир инвестиций» Андрей Русецкий.

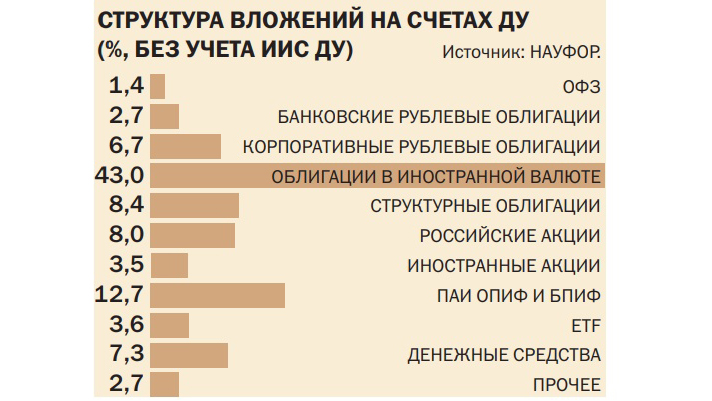

Клиенты доверительного управления традиционно более консервативны, и в их портфеле доминирующую долю занимают рублевые и валютные облигации. Однако и они меняли структуру вложений. По данным НАУФОР, по итогам 2020 года доля облигаций в иностранной валюте сократилась с 50% до 43%. В то же время выросли вложения в российские акции (с 5,3% до 8%) и рублевые облигации (с 5% до 7,7%). Существенных изменений в структуре иных активов не произошло, отмечается в пресс-релизе НАУФОР. «Снижение доли валютных облигаций связано с низкими доходностями к погашению. Это, с одной стороны, снижает ожидаемые результаты инвестирования, а с другой — делает риски ассиметричными. Поэтому в прошлом году наблюдали классический процесс перетока инвесторов из защитных бумаг в более рисковые»,— рассказал директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин.

Более кардинальные изменения произошли в структуре вложений ИИС ДУ. По оценкам НАУФОР, с 9,8% до 36,5% выросла доля паев БПИФов. Заметно выросла доля корпоративных облигаций — с 2,6% в конце 2019 года до 13,3% в этом году. При этом почти вдвое упала доля вложений в паи открытых паевых инвестиционных фондов — до 25,4%. Оставшуюся часть портфеля, как отмечается в отчете НАУФОР, занимают денежные средства, российские акции, банковские рублевые облигации, ОФЗ и иные активы. По словам Владимира Брагина, в стратегиях доверительного управления сложно обеспечивать высокую диверсификацию портфеля, поэтому многие включают в него готовые фонды. «БПИФы, в том числе индексные, представляют собой инструмент долгосрочного инвестирования, что совпадает по идеологии с ИИС ДУ, поэтому хорошо для них подходят»,— считает господин Брагин.

Прогноз

В 2021 году активный приток частных инвесторов на фондовый рынок продолжился, о чем говорят данные первых месяцев. Несмотря на небольшое количество рабочих дней, за январь—февраль на Московской бирже было открыто более 1,5 млн новых счетов — это почти вчетверо больше показателя за аналогичный период прошлого года. Общее количество уникальных клиентов—физических лиц превысило рубеж 10 млн. По оценкам «Денег», основанным на данных Московской биржи, с начала года частные инвесторы вложили в фондовый рынок 225 млрд руб. В дополнение к этому физические лица вложили более 66 млрд руб. в розничные паевые инвестиционные фонды.

По мнению Андрея Русецкого, в 2021 году может произойти сопоставимый с 2020 годом приток средств частных инвесторов на фондовый рынок. Это общемировой тренд, вызванный низкими ставками по депозитам, которые ведут к росту доли финансовых активов в портфелях физических лиц. Даже в случае некоторого повышения ставок по вкладам в России тренд на приток инвестиций на фондовый рынок сильно не изменится. «Во-первых, ставки все равно останутся далекими от двузначных значений, а во-вторых, приток на фондовый рынок идет далеко не только из банковской системы, что подтверждает статистика: на фоне огромного интереса к инвестициям средства граждан в банках все равно выросли на 10% год к году»,— отмечает господин Русецкий.

Вместе с тем участники рынка ожидают дальнейших изменений инвестиционных предпочтений своих клиентов. Аппетит инвесторов к риску, как считает Владимир Потапов, будет увеличиваться и дальше по мере восстановления деловой активности на фоне успешной вакцинации. «Нашими фаворитами на глобальном рынке являются секторы нефти и газа, материалов, здравоохранения и сектор товаров выборочного спроса. На российском рынке мы тоже предпочитаем секторы материалов и нефтегазовый и еще позитивно смотрим на секторы финансов и авиаперевозок»,— рассказал господин Потапов.

В таких условиях доля вложений в консервативные активы, облигации, будет снижаться, не исключают участники рынка. Однако управляющие предостерегают частников от сильного сокращения вложений в облигации. По мнению старшего портфельного управляющего «Сбер Управление активами» Дмитрия Постоленко, доля облигаций в текущей стадии рынка должна быть порядка 30–40% даже для весьма рискованных клиентов. «Этот класс активов дает большую доходность и ликвидность, чем депозиты, но при этом позволяет получить оптимальный уровень диверсификации, благодаря которому портфель станет менее подвержен рыночным колебаниям»,— поясняет господин Постоленко. В случае реализации рисков и резкого проседания рынка акций, которое, по словам управляющего, периодически происходит, именно облигации могут быть источником ликвидности для покупки подешевевших акций.