Американские гонки

Фондовый рынок США продемонстрировал невиданный со времен доткомов рост. И хоть пиковые значения, скорее всего, пройдены, «бычий» тренд не сломлен. Ему способствуют благоприятные макроэкономические предпосылки и уверенные результаты публичных компаний. Какие факторы оказывают влияние на рынок, сколько может продлиться рост и каковы перспективы отдельных секторов — в анализе журнала «Инвестиции. Профессиональный взгляд».

Текст: Иван Манаенко

Динамика фондовых рынков

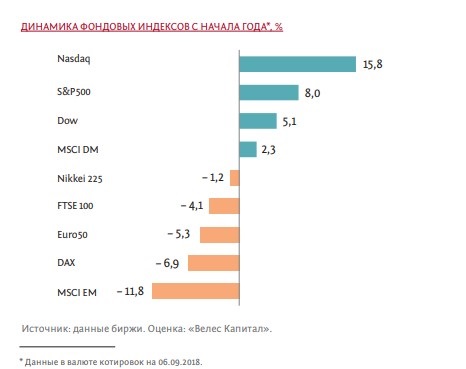

С начала года мировые фондовые рынки показывали разнонаправленную динамику. Январь отличался всеобщим оптимизмом на фондовых площадках на фоне снижения налоговых ставок в США и повышения прогнозов роста глобальной экономики со стороны ведущих аналитических агентств. Рыночные мультипликаторы большинства фондовых индексов достигли исторических максимумов: так, значение мультипликатора цена/чистая прибыль (Forward P/E) индекса широкого рынка S&P 500 составило 20х. Однако с середины 1 квартала последовал период повышенной волатильности, вызванный в первую очередь опасениями инвесторов относительно ускорения процесса ужесточения монетарной политики в развитых странах. В первую очередь это касается США и Европы ввиду ускорения инфляции, а также замедления объемов мировой торговли из-за разразившихся торговых конфликтов. Уже в 3 квартале нервозности добавили распродажи на развивающихся рынках, вызванные оттоком капитала из-за структурных проблем экономик и значительного укрепления доллара США относительно национальных валют.

На общем фоне распродаж лишь американские фондовые площадки торговались в положительной зоне в силу благоприятных макроэкономических условий. Основными драйверами роста рынка выступили акции компаний технологического сектора, здравоохранения и потребительских товаров выборочного спроса, рост значений чистой прибыли которых превысил 20% по итогам 1 полугодия.

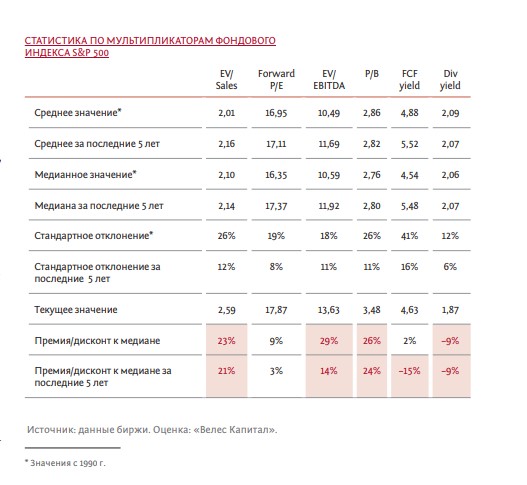

Индекс S&P 500 приблизился к новому пику переоцененности. Коэффициент цена/выручка для S&P 500 за последние 12 месяцев к середине сентября вырос до 2,25 — максимального уровня со времен бума доткомов. Насколько оправданы текущие уровни рыночных мультипликаторов?

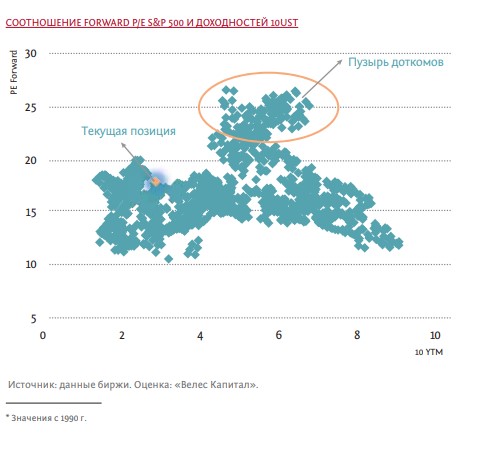

Экономика США находится в отличной форме: основные макроэкономические индикаторы (рост промышленного производства, розничных продаж, индексы настроений потребителей, снижение уровня безработицы до исторических минимумов) показывают стабильно высокие уровни. Переоцененность рынка наблюдается по многим рыночным мультипликаторам. Однако с учетом изменения налогового законодательства рыночные мультипликаторы, включающие в расчет реальные денежные потоки, а также посленалоговые финансовые показатели, — более репрезентативны. В связи с этим для оценки справедливой стоимости компаний и индекса в целом уместнее использовать мультипликатор Justifi ed P/E. Значение данного мультипликатора зависит от ожидаемого роста прибыли, доходности, на которую рассчитывают акционеры (находящейся в прямой зависимости от величины безрисковой ставки, системных и специфических рисков) и коэффициента выплаты дивидендов. Каково будет влияние уровня безрисковой процентной ставки на мультипликатор P/E (в связи с ужесточением монетарной политики) при отсутствии прочих изменений? Исторически более высокому уровню процентных ставок соответствуют более низкие значения мультипликаторов. Если рассмотреть данное соотношение с 1990 г., то можно отметить, что нынешний уровень мультипликатора P/E находится практически на пике своих значений при текущем уровне доходности 10-летних облигаций США. Предполагая дальнейшее ужесточение монетарной политики в США и подъем процентных ставок, можно допустить, что рост рыночных мультипликаторов от текущих уровней будет ограниченным, и, более того, они могут снизиться.

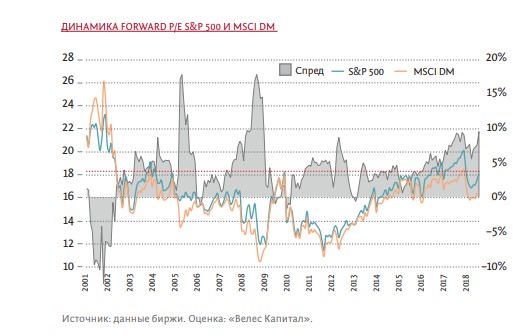

Сравнительный анализ выбранного индикатора показывает, что на текущий момент фондовый рынок США торгуется с премией и к мировым фондовым рынкам. В частности, если рассмотреть спред мультипликатора Forward P/E S&P 500 и MSCI DM, то данный показатель превышает исторические значения. Впрочем, разница величин индексов является обоснованной, учитывая показатели рентабельности и прогнозы по росту прибылей компаний, входящих в расчет индекса S&P 500, в сравнении с европейскими компаниями.

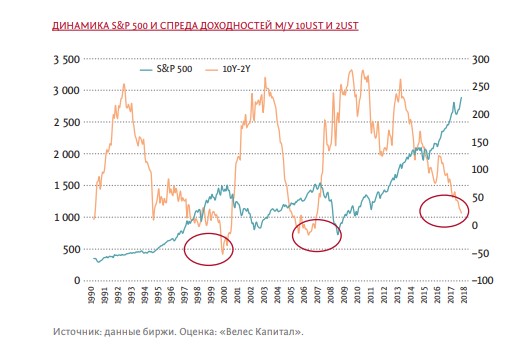

Другое дело — наблюдаемое с начала года на долговом рынке США уплощение кривой (снижение разницы в ставках доходности в зависимости от сроков), обычно соответствующее позднему циклу роста экономики. Спред между доходностями 10-летних и 2-летних облигаций находится на минимумах с 2007 г. — краткосрочные ставки растут быстрее долгосрочных. С одной стороны, это теоретически обосновано, так как доходность по краткосрочным облигациям более эластична к изменениям монетарной политики, а доходность по долгосрочным облигациям зависит уже от роста реального ВВП и ожиданий участников рынка относительно устойчивости уровня инфляции. С другой стороны, учитывая текущие тренды в ускорении инфляции, теоретически стандартной стратегией для участников рынка является снижение дюрации портфеля (срока до погашения) посредством продажи долгосрочных облигаций и покупки краткосрочных (кривая становится более крутой). Таким образом, либо у инвесторов отсутствуют ожидания устойчивого уровня инфляции, роста реального ВВП и уплощение кривой продолжится, либо в среднесрочной перспективе можно будет увидеть крутой рост кривой доходности.

Вероятно, до конца года тренд на снижение спреда между доходностями 10-летних и 2-летних облигаций сохранится, несмотря на ожидаемое ускорение инфляции и как минимум еще одно повышение базовой процентной ставки, поскольку на длинный конец кривой доходности будут влиять не определенность в торговой политике и проблемы на развивающихся рынках, что спровоцирует уход инвесторов в безрисковые активы. Изменение ситуации возможно в первой половине 2019 г. в случае снижения премии за риск в вопросах торговой политики, завершения количественного смягчения в Европе и роста инфляционных ожиданий.

Благосклонная макроэкономика

Несмотря на возможное снижение уровня рыночных мультипликаторов от текущих значений, вероятно, что до конца года американские фондовые индексы еще обновят свои максимумы. Основным драйвером роста стоимости акций выступит увеличение прибылей компаний. По итогам 2 квартала прибыль эмитентов, входящих в индекс S&P 500, выросла на 25%, выручка — на 9,5%, данные показатели являются лучшими с 2010 г. Доля компаний, финансовые показатели которых превысили ожидания аналитиков, составила 72%. Принимая во внимание пересмотренные по итогам 1 полугодия прогнозы менеджмента, а также текущую ситуацию в экономике: снижение безработицы и рост потребительского спроса, рост загрузки производственных мощностей и высокую инвестиционную активность, — можно ожидать сохранения положительной динамики. На конец года цель по фондовому индексу S&P 500, согласно консенсуспрогнозу Bloomberg, составляет 3 000 пунктов с прибылью на акцию в размере $160. Макроэкономические предпосылки способствуют продолжению роста фондового рынка США, учитывая стимулирующую фискальную политику, рост промышленного производства, сокращение безработицы. Однако рост фондового рынка будет происходить скорее за счет растущих прибылей, нежели за счет расширения рыночных мультипликаторов. Причиной тому является сдерживающее влияние монетарной политики. До конца года волатильность на фондовом рынке сохранится, в связи с чем можно переходить к активному управлению портфелем и делать ставку на отрасли, которые смогут повысить цены на продукцию и услуги с целью сохранения маржинальности бизнеса в условиях инфляции издержек (роста заработных плат и торговых тарифов), а также на сектора, традиционно торгующиеся выше рынка в период позднего цикла роста экономики.

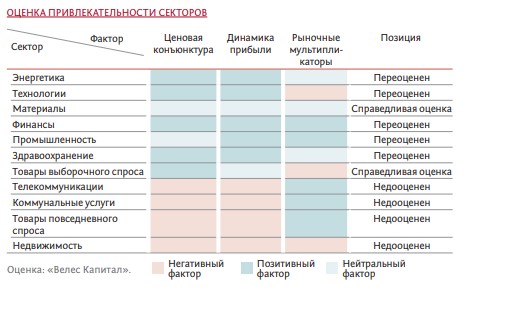

Отраслевые индексы: кто лучше

С начала года опережающую динамику относительно рынка в целом показали следующие сектора: информационные технологии, потребительские товары выборочного спроса и сектор здравоохранения. Вероятно, они останутся лидерами рынка до конца года, а цикличные акции продолжат показывать опережающую динамику относительно защитных секторов, учитывая макроэкономическую конъюнктуру: рост ВВП выше потенциального уровня и ускорение инфляции. К растущим секторам можно отнести: промышленность, здравоохранение, финансы, энергетику и информационные технологии. При этом в разрезе секторов целесообразно отдавать предпочтение компаниям, большая часть выручки которых ориентирована на внутренний рынок США, учитывая продолжение укрепления доллара к корзине валют и дивергенции в макроэкономических показателях США и мировой экономики в целом.

Информационные технологии

Акции сектора смогли восстановиться после коррекции в феврале и показывают рост 18% с начала года. Сектор сможет сохранить лидерство в этом году, учитывая прогнозы по росту выручки и чистой прибыли. По итогам предоставлен ной финансовой отчетности за 2 квартал прибыль сектора показала рост в 38%, рост выручки составил 15%. Однако надо отметить риски, связанные с завышенными значениями мультипликаторов в сравнении со среднеисторическими уровнями, а также рост регуляторных отраслевых рисков, связанных с антимонопольным законодательством и регулированием процесса обработки данных. Еще одним фактором давления на динамику сектора может выступить продолжение укрепления доллара США, учитывая высокую долю международных продаж.

Защитные сектора: потребительские товары повседневного спроса, коммунальные услуги, недвижимость

Торгуются ниже своих пятилетних исторических значений, и данные уровни вполне обоснованы, учитывая макроэкономические показатели. Продолжат отставание в связи с низкими темпами роста выручки и традиционно низкой прибылью в период позднего цикла. Тем не менее уже при первых признаках рецессии отставание может быстро сойти на нет благодаря частичному перетоку средств фондов из технологичных секторов, что уже имело место во второй половине лета.

Промышленность

Акции сектора торговались хуже рынка в целом, что связано с коррекцией на рынке металлов, а также с инфляцией издержек — в первую очередь с ростом заработных плат. Сектор по итогам года может показать опережающую динамику в случае отсутствия угроз замедления роста мировой экономики на фоне введения торговых тарифов. Рыночные мультипликаторы сектора смотрятся более привлекательно после коррекции и находятся на уровне медианных значений за последние пять лет.

Здравоохранение

Сектор отставал от рынка с 2015 г. из-за давления со стороны правительства на ценовую политику компаний. Однако в текущем году акции сектора торгуются значительно лучше рынка благодаря росту основных операционных показателей: по итогам финансовой отчетности за 2 квартал прибыль сектора выросла на 15%, выручка на 8%, 81% компаний отчитались лучше прогнозов аналитиков. Учитывая текущие операционные показатели компаний, можно предположить, что акции сектора до конца года продолжат показывать опережающую динамику. Основными рисками для отрасли являются регуляторные риски, в частности, продолжение давления на ценовую политику компаний, а также риск отмены реформы Obamacare, что приведет к снижению государственного финансирования отрасли

Финансы

Высокий уровень экономической активности, благоприятно сказывающийся на просрочке по кредитам и росте процентных ставок, позволяет ожидать роста акций финансового сектора. Исторически динамика сектора показывает сильную положительную корреляцию с доходностями гособлигаций. Однако сектор торгуется хуже рынка в период более пологой кривой доходности, что и наблюдается сейчас. Несмотря на отстающую динамику акций сектора относительно рынка с начала года, сектор имеет потенциал роста ввиду сильных финансовых показателей. Так, по итогам 2 квартала прибыль сектора показала рост в 21%, выручка выросла на 7%. Дополнительным драйвером роста может стать снижение расходов на комплаенс, связанное с возможным ослаблением регулирования отрасли. В этом году банки повысили объемы обратного выкупа и суммы выплат дивидендов после успешного прохождения стресс-тестирования ФРС. Кроме того, финансовый сектор по-прежнему остается одним из немногих, имеющих относительно привлекательные рыночные мультипликаторы.

Энергетика

Данный сектор исторически показывает доходность выше рынка в период позднего цикла роста экономики. Цены на нефть, несмотря на последнюю коррекцию, держатся на приемлемых уровнях. Рыночные мультипликаторы компаний сектора торгуются ниже среднеисторических уровней за последние пять лет. Все это делает акции сектора привлекательными для покупки.

Остается только подчеркнуть два принципиальных аспекта рынка акций. Во-первых, ускоренный рост краткосрочных процентных ставок исторически приводит к росту волатильности на фондовых площадках, а во-вторых, возможная инверсия кривой доходности (т. е. превышение краткосрочных ставок над долгосрочными) является предвестником рецессии в экономике. В среднем кривая становится вогнутой за 16 месяцев до экономического спада и за 13 месяцев до коррекции на фондовом рынке. Именно поэтому в текущих условиях выигрышным становится активное управление портфелем акций, а не пассивное инвестирование, которое доминировало последние годы.

-

Точка зрения

Сергей Жданов, генеральный директор «Новой инвестиционной группы»

-

Кейс

Еще один отчетный год портфеля защитных акций

«Информация для получателей финансовых услуг».

Согласие на обработку персональных данных