«ТЦ отомрут, офисы изменятся, жить и работать можно будет не выходя из дома»

Подписаться на обновления журнала

Интервью: Анна Рукина Фото: Дина Щедринская

«Колоссальный рост спроса»

И./ Недвижимость — любимый инструмент консервативного инвестора. А по итогам прошлого года еще и доходный в некоторых сегментах.

В некоторых, но не во всех. Согласно классическому подходу недвижимость в инвестиционном портфеле должна занимать 15–20%. Но нужно еще найти такую недвижимость, которая была бы доходной — покрывала инфляцию и давала сверх несколько процентов премии. Если текущая инфляция 4–6%, то, чтобы заработать выше банковского вклада, нужно получать от 7 до 10% годовых. Ни квартира, ни апартаменты, купленные для последующей сдачи в аренду, столько не дадут никогда. Вы покупаете «двушку» на Калужской, к примеру, за 13 млн рублей. В аренду ее можно сдать за 60 тыс. рублей в месяц. В год вы заработали 720 тыс. рублей, если не было разрывов между арендаторами. Но надо вычесть расходы — ремонт, налоги, коммунальные платежи. При везении ваша доходность — от 2 до 4%. Это мало того, что слабая инвестиция, она еще создает кучу хлопот. По-хорошему, надо страховать квартиру и гражданскую ответственность. Потому что один залив двух квартир внизу убьет доход от аренды за год. А вот покупка квартир в строящихся домах и последующая их продажа действительно давала возможность заработать в прошлом году, иногда до 20%.

И./ От чего это зависело?

Колоссальный рост спроса на жилую недвижимость был спровоцирован несколькими факторами. Во-первых, вслед за ставкой рефинансирования снижались ставки по банковским вкладам. Во-вторых, объявили, что с 2021 года введут налог на проценты по вкладам. Одновременно запустили льготную ипотеку под 6,5% годовых. И последнее — ожидаемая девальвация рубля. Люди беспокоились, что их рубли пропадают. И огромный спрос привел к тому, что в некоторых районах Москвы на 20% выросли цены. Вымывали все, что строится. Особенно в Новой Москве. Поэтому покупка квартиры с целью перепродажи была хорошей инвестицией. Но есть проблема — в это можно заиграться. В начале 2020 года купил, в конце года продал, заработал 20% — шикарно. Купил снова в начале 2021-го. Но факторы риска начинают нарастать. Связанные с программой льготной ипотеки, с инфляцией, с санкциями. Ставка рефинансирования повышается. Если совпадет несколько факторов, можно не заработать или заработать 5% — ниже депозита, а то и вовсе потерять, особенно в долларовом выражении. Этот успех не каждый раз повторяется.

И./ Второй популярный путь инвестора в недвижимость — стритритейл. Купить магазин или аптеку и сдавать.

Доход от стрит-ритейла сегодня падает. Если вы сдавали арендатору, бизнес которого не выдержал испытаний, и он ушел, — вы теряете, у вас пустое помещение. А сдать заново можно, только значительно потеряв в арендной ставке — не менее 20–30%. Либо арендатора вы сохранили, но пришлось дать ему скидку, тоже 20–30%. С другой стороны, так как эти инвестиции приносили 9–10% годовых, то даже такая скидка не очень страшна. Но главная проблема этих инвестиций в высоком пороге входа. Нельзя купить объект на 10 млн рублей. Можно купить на $500 тыс. При этом получать хорошую отдачу, но за все самому отвечать — решать проблемы с арендаторами, с проверяющими органами, с пожарными, с соседями, со стройкой под окнами, с ремонтом дорог. Вот как на Ленинском проспекте — строят метро годами, подъезд к первой линии домов прекращен. Вы надеялись на вечерний трафик, что люди по дороге домой все купят, а теперь к магазинам только пешком можно подойти.

«Борьбу выиграли коллективные инвестиции»

И./ Как не попасть в условную историю с Ленинским проспектом и выбрать правильный объект?

Во всем мире борьбу за предпочтения инвесторов выиграли коллективные инвестиции. Когда большое количество инвесторов совместно владеют каким-то бизнесом или объектом, который приносит рентный доход либо зарабатывает прибыль, которая потом делится. В Америке это REIT — аналоги наших ЗПИФов, они тоже бывают торгуемые на бирже и частные. Объем всех REIT — $3,5 трлн, торгуемых — около $1,2 трлн. И 145 млн американцев инвестируют в REIT. Это колоссальные объемы и количество участников, и это то, к чему мы гипотетически можем прийти. И эта история не только про доходность.

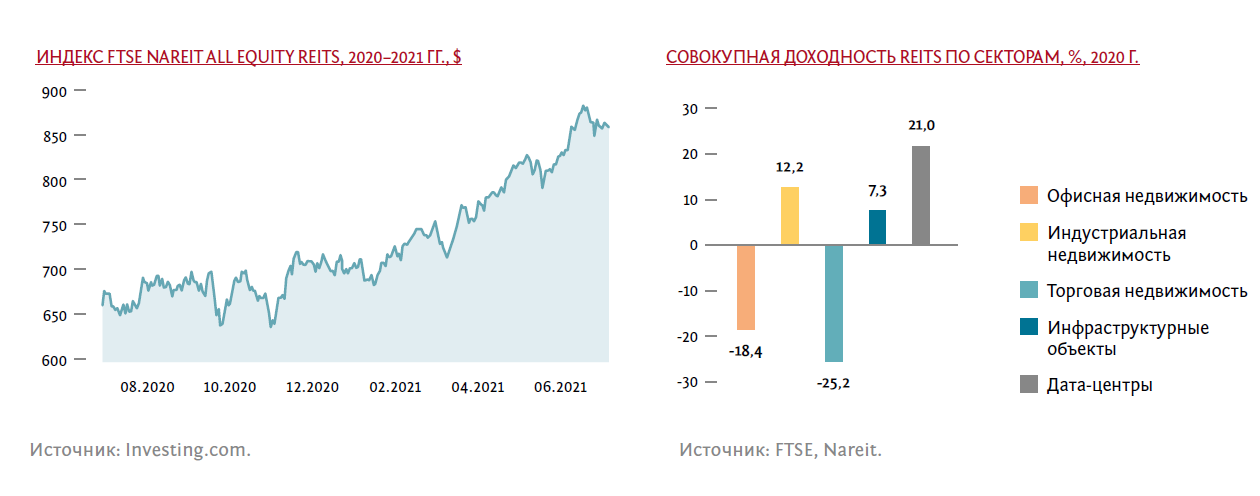

Она ведет к трансформации экономики и перераспределению денежных потоков: уменьшению злоупотреблений, сокращению монополизации, увеличению конкуренции. Так вот, коллективные инвестиции как раз позволяют купить за небольшие деньги первоклассный актив — точнее, его долю. Приобрести подобный актив в рамках стрит-ритейла, даже если есть средства, не получится. Потому что такие объекты на дороге не валяются. Если это ТЦ, он хорошо расположен — рядом с пересадочной станцией либо в большом жилом районе. Он недавно построен, а это значит, что у него свободная планировка, большой шаг колонн, высокие потолки, возможность перестроить внутреннее пространство. Если это офисный центр, он расположен в деловом районе, построен по современным стандартам, имеет не коридорно-кабинетную систему, а гибкое пространство. Купить долю в таком объекте, опять же, частный инвестор не сможет. То, что ему, скорее всего, предложат, — помещение в офисном здании с неизвестными перспективами сдать его в аренду. И непонятно, как управлять 20 кв. м в здании площадью 20 тыс. кв. м. Если это логистическая недвижимость, то это доля в складах класса А, которые арендуют международные операторы, склады эти расположены в выгодном месте — в черте города или на подъезде к нему. Кроме того, есть целый пласт недвижимости, которая вообще не упала в кризис. Это индустриальная недвижимость, заводы, все производные новой экономики: дата-центры, серверные, вышки сотовой связи, — в последние годы наблюдается бум в этом сегменте. Дальше — больше. Все, что принесет технический прогресс — инфраструктуру 5G, беспилотные автомобили, интернет вещей, — все будет попадать в REIT. Это поле развития.

И./ Как формируется такой фонд? Объект подбирается под клиента? Или он сам с ним приходит?

Как это происходит: управляющая компания — одновременно профессиональный оператор и на рынке недвижимости, и на рынке инвестиций. Она подбирает объекты инвестиций в интересах конкретного инвестора, если есть такой запрос, или в интересах пула будущих инвесторов. Мы ищем эксклюзивные объекты и смотрим на развивающиеся отрасли, где могут находиться возможности для клиентов и где выше доходность.

И./ По каким критериям подбирается объект? Мы исходим из тенденций на рынке недвижимости. Которые, кстати, в последний год резко ускорились.

Первая — неопределенность. В мире непрерывно происходят внезапные, неожиданные события, и они накладываются друг на друга. Скорость изменений нарастает. На эту неопределенность нужно отвечать гибкостью.

«Строится образ жизни»

Сейчас в Китае происходит намеренная перестройка целых деловых кварталов. Кажущиеся современными офисные комплексы сносятся, и вместо них возводятся небоскребы, которые занимают мало места на земле. На нижних этажах располагаются магазины, рестораны, потом коворкинги, офисы, зоны развлечений, а потом вообще жилье. Строится образ жизни. Это новый подход — люди не хотят никуда ехать, добираться до работы, а хотят, чтобы все было в шаге от них. Такая трансформация. Следуя концепции гибкости, торговые центры превращаются, с одной стороны, в витрину, где множество продавцов выставляют свой товар (который потом, возможно, будет куплен в интернет-магазинах, но для того, чтобы он был куплен, нужна красивая витрина), а с другой стороны — в большую зону развлечений, обучения, времяпрепровождения. Неопределенность — это первая тенденция. Вторая — демографическая. Сейчас удивительный момент во всем развитом мире. Люди старше 30–40 лет изменили манеру потребления. Период насыщенной и благополучной жизни привел к тому, что были удовлетворены все первичные потребности, и теперь в значительной мере сокращается потребление товаров. При этом молодое поколение — живет в гаджетах, и для них ценность товаров тоже не так велика. Спрос перераспределился для среднего возраста в пользу развлечений, а для молодежи в пользу гаджетов. Стандартный ТЦ как модель отмирает. Уменьшаются гипермаркеты, потому что люди не хотят тратить время на поездки туда, хождение с тележкой в условиях, когда развиваются интернет-доставка и небольшие магазины у дома, цены в которых близки к гипермаркетам. Эта модель резко ускорилась из-за пандемии.

И./ Так, выбрали объект в соответствии с этими тенденциями. Дальше что происходит?

Дальше в классическом варианте нужно собрать деньги инвесторов. Либо через биржу, либо по внебиржевым каналам. Пул инвесторов вкладывает деньги в фонд для того, чтобы фонд купил этот объект. Потом крупные инвесторы могут продать свои паи более мелким инвесторам.

И./ Какие цели преследуют эти инвесторы — только доходность?

Так как они собирались 15–20% своих денег инвестировать в недвижимость, они разместят эти средства и получат сразу несколько результатов: доход, который превысит инфляцию, плюс премию; профессиональное управление недвижимостью от управляющей компании, причем имущество фонда будет отделено от имущества УК, что является защитой инвестиций; инвестицию в первоклассный объект, который нельзя заполучить другими способами; и защиту от регуляторов — инвестиции будут гарантированно проводиться в соответствии с законом. При этом к минимуму сведено личное участие во всех процессах.

И./ Можно ли говорить о стабильном уровне доходности, если в ТЦ поток арендных платежей способен как увеличиваться, так и уменьшаться, что отражается на доходности по паям?

Если это крупный объект, у него не один арендатор, а 200, и все вместе они не уходят. Они будут получать скидки. Скидки не у всех одинаковые, кому-то они предоставляются, кому-то нет, и общий денежный поток от арендных платежей не сильно снижается. Повторю — если объект хороший. Это обеспечивается в первую очередь через правильный локейшн, остальное второстепенно. Шикарный, но плохо расположенный объект — и арендный поток будет уничтожен первым же кризисом. А в хорошо расположенном арендаторы стремятся остаться.

И./ Большинство существующих сегодня фондов недвижимости — внебиржевые. Следовательно, их паи неликвидные?

Если паи не торгуются на бирже, то легкой процедуры продать их нет. Управляющая компания не может покупать, нужно продать другим инвесторам, иногда УК может оказать в этом содействие. Это не так просто, как забрать вклад из банка или как продать облигацию, торгуемую на бирже. Любая инвестиция в недвижимость не такая ликвидная, будь то квартира или паи. Но развитие рынка коллективных инвестиций в России идет в сторону биржевых фондов. Через несколько лет они все, вероятно, будут торговаться, и это решит вопрос ликвидности. Во всяком случае большой вклад в это вносят крупные игроки — банки, в том числе госбанки. Как сейчас никому не надо объяснять, что такое депозит, и многим не надо объяснять, что такое облигация, так же будут знать и про ЗПИФы. Объемов США нам, конечно, не достичь, у нас нет такого ВВП, но пространство для роста очевидно. Если сейчас объем ЗПИФов в России около 4,5 трлн рублей, из них торгуемых — 100 млрд рублей (сравните с $1,2 трлн в США), то даже превращение 100 млрд рублей в 1,2 трлн рублей — потенциал немыслимый. А с учетом количества недвижимости и налоговых новаций, снижающих привлекательность прочих инструментов, очень много лиц и организаций понимают, что фонды недвижимости — это тема для очень бурного развития. Помимо фондов для коллективных инвестиций во всем мире активно создаются частные семейные фонды.

«ЗПИФ для структурирования активов»

И./ Кому и при каких обстоятельствах нужен такой частный фонд?

Это происходит, когда группа лиц, семья или бизнеспартнеры, выбирают форму ЗПИФа для структурирования своего бизнеса. Здесь используются другие преимущества фондов: эффективная структура владения, независимость друг от друга, возможность паи продать, заложить. Есть и налоговые преференции (у фонда нет налога на прибыль), и конфиденциальность владения. И они используют ЗПИФ для владения каким-то доходным активом ради всех этих преимуществ. В составе фонда может быть компания, тогда доход от этого бизнеса идет в фонд и распределяется пайщикам, либо просто рентный объект, либо девелопмент, реконструкция.

И./ Они приходят в УК со своим объектом?

Со своим, либо могут предложить что-то купить.

И./ А много ли наследуемых активов таким образом упаковывается?

Сейчас поколение, участвовавшее в первичном накоплении капитала, достигло возраста, когда надо думать о наследовании. Они помещают активы в фонд — квартиры, дома, бизнес, доли в компаниях, недвижимость, а паи завещают своим детям. Тут плюс в том, что пока дети не достигли возраста, когда они способны имуществом разумно управлять, профессиональная УК может брать на себя эту функцию. Кроме того, у фонда есть так называемый инвестиционный комитет пайщиков, который одобряет все сделки. Туда можно назначить доверенных лиц — членов семьи или приближенных, юристов, финансистов, это серьезный коллективный разум. Если один из пайщиков умирает, его доля завещается остальным. При этом с объектами ничего не происходит, их не надо продавать, делить. Как они работали под управлением профессиональных команд, так и будут работать. А члены семьи занимаются чем хотят.

И./ Сколько стоит содержание такого фонда и когда оно становится оправданным?

При объеме фонда от 300–500 млн рублей (в зависимости от того, какие объекты или бизнесы внутри) — преимуществ будет больше, чем расходов на его содержание. ./ А подбор объекта как происходит? В режиме совместного выбора, на основании тех же принципов, что и при поиске объекта для коллективных инвестиций. Входящий запрос может быть таким: хотим купить этот объект стрит-ритейла или тот дом. Но это не значит, что его завтра можно купить. Объект не всегда правильно оформлен: земельный участок не привязан к кадастровой карте, площадь не совпадает и т.д. Надо все проверить, провести строительную экспертизу. Кем построены эти дома — один бог знает. Даже успешные люди на этом совершают много ошибок, недооценивают некоторые факторы. В Подмосковье очень много зон отчуждения, где нельзя строить. В организованных поселках часть улиц может находиться в зоне отчуждения ЛЭП. Если этого не увидеть, то зарегистрировать дом не удастся. И это простая сделка с домом. А если объект — памятник архитектуры… Нельзя менять его облик. Надо суметь бережно, со всеми разрешениями, приспособить, а не перестроить.

«Мы — первопроходцы»

Есть еще вариант для коллективных инвестиций — участие в доле прибыли застройщика через паи фонда, который владеет застройщиком. Это реализовано в нашем совместном проекте с «МР Групп» и группой «Открытие» — «Симфония 34». Застройщик, в данном случае «МР Групп», получил кредит, строит дом и продает квартиры в нем. Когда дом будет построен и все квартиры проданы, возникнет прибыль — она будет выплачена в фонд в виде дивидендов, а из фонда пайщикам. Это инвестиция на среднесрочный период — 4–5 лет — без промежуточных доходов. Но ожидаемая доходность больше, чем от рентных объектов и тем более банковских вкладов — не менее 15–17% годовых, сравнимая с доходом от покупки квартиры на этапе строительства, но плюс в том, что нет забот. А заботы для современного человека — очень обременительная вещь.

И./ Это новый инструмент?

Этого вообще никто не делал. Новизна в том, что продаются паи, олицетворяющие долю в застройщике и в будущей прибыли строительного проекта.

И./ Другие крупные игроки рынка этого не делают? Почему?

Потому что мы первопроходцы. Будут, наверное, скоро делать. Это приложение коллективных инвестиций к бизнесу, который сейчас активно развивается. Девелопмент — бенефициар коронакризиса. Усилия государства направлены на развитие этой отрасли, потому что она способствует процветанию смежных сфер. Льготная ипотека, реновация, которую на всю страну распространили, и еще много инициатив продвигают девелопмент. Если дом строится, нужно производить строительные материалы, прочие комплектующие, а сколько рабочих мест: одни проектируют, вторые строят, третьи продают — один дом обеспечивает тысячам людей занятость.

И./ Но при этом мы не знаем, как будут продаваться квартиры в этом доме.

Не знаем. Но так как в Москве никогда квартиры не падали в цене в рублях, что бы ни было, скорее всего, рублевая инвестиция будет успешной. Здесь ключевая фигура — застройщик. Если это первоклассная компания, то мы рассчитываем, что проект будет достроен и продан.

И./ А в худшем случае?

И./ А в худшем случае?Если считать, что застройщик первоклассный, он получил разрешение на строительство, и банк типа Дом.рф, ВТБ или Сбер открыл кредитную линию на все строительство, то только откровенное мошенничество может помешать построить этот дом. Как сейчас устроен рынок первичного строительства: банк кредитует строительство на 100%, покупатели-физлица вносят деньги на эскроу-счета в этот банк. И только когда дом достроен, банк с эскроу-счетов переведет деньги застройщику — у него нет шанса воспользоваться ими не по назначению.

И./ Но есть еще рыночный риск.

Рыночный риск заключается в сроке и цене. Чтобы цена упала — я не верю. Она может не вырасти. Но так как вы покупаете паи по инвестиционной цене за кв. м, что-то вы заработаете. Возможно, не 15–17% в год, а 10%.

И./ Кому этот объем квартир будет продан? Спрос неиссякаем?

Сейчас вообще нет пустых объектов в Москве. Благодаря 20-му году все продано. Москва — это бесконечный спрос, действительно. Учиться и работать в Москву из регионов как ехали, так и едут. Сначала снимают жилье, потом видят ипотеку под 6,5%, думают — почему бы не купить. Обеспечение жильем людей в России меньше, чем во всех развитых странах. А развитие остальных городов в ближайшие пять лет вряд ли догонит столицу. Москва — неиссякаемая воронка.

«На шаг впереди»

Перечисляя тенденции, я сказал про неопределенность и демографию. А есть еще цифровизация, которая снижает доходность торговых центров. Площадь магазинов сокращается. Да, есть граница значимости покупки, за которой люди хотят сначала увидеть товар, но для этого достаточно витрины. Самую большую аренду сейчас платят салоны сотовой связи, аптеки, ювелирные, супермаркеты. А когда их не станет? Зачем туда ходить, если есть интернет. Важный сегмент любого ТЦ — развлечения и общение. И он будет только расти. Зоны фудкортов, кинотеатров, фитнесов будут больше. Но у всего этого арендный поток меньше. Если бы нам сейчас предложили ТЦ в фонд, то я не знаю, купили бы мы. Какой бы он шикарный и современный ни был, его цена — большой вопрос. Все, что приносило много денег, — скукожилось, превратилось из 10 тыс. кв. м в 1 тыс. кв. м, кого-то вообще не стало. А вместо этого огромная площадь коворкинга и рестораны, которые мало платят.

И./ И доходности пайщиков, соответственно, снизятся.

Снизятся. Но наши объекты в этом смысле на шаг впереди своего времени. Площадь в ТЦ «Атриум», которая входит в ЗПИФ «АТРИУМ», — первоклассный объект. Магазин «Л’Этуаль», который ее занимает, — флагманский для сети. Это, по сути, витрина. Там не обязательно покупать. Можно потом онлайн купить. Можно даже не выходя из магазина через смартфон купить. Площадь магазина Uniqlo на втором этаже «Атриума», которая в другом, частном, фонде под нашим управлением, — это тоже витрина, и занимает ее международный бренд с огромными оборотами.

И./ Вопрос удержания таких арендаторов актуален?

Если арендатор хочет уйти и договор его не устраивает, он уйдет. У него должно быть желание остаться, потому что объект хороший. А у нас должно быть желание пойти ему навстречу, но временно. Везде, где вы видите «выживших» арендаторов, это так. Надо чувствовать точку невозврата. Когда общая ситуация улучшается, скидка отзывается. И они соглашаются, потому что понимают, что их могут заменить. История с отсутствием покупателей временная. Гораздо фундаментальнее проблема с самим объектом, его конструкциями. Например, наш ТЦ «Перловский», я уверен, в какой-то момент придется перестроить. Он хорошо сделан, но зоны общепита и развлечений должны расти согласно трендам.

И./ Это большие капитальные инвестиции.

Без них не выйдет. И в ТЦ, и в офисах. Начался коронакризис — всех отправили на удаленку, возникло представление, что можно от половины офиса отказаться и сделать свободные рабочие места, чтобы кто хочет, пришел, сел и работал. Это была первая эмоция. Потом она трансформировалась в понимание, что нельзя близко друг к другу сидеть. И следующей идеей было оставить прежнюю площадь, но столы поставить реже — не ужаться, а размазаться, чтобы не заражаться. Но это тоже временно. Потом, когда кризис уйдет или пройдет успешная вакцинация, все начнут опять сближаться, но окажется, что теперь можно работать удаленно, из разных мест или без привязки к определенному месту — за любым столом со своим ноутбуком. И тогда офисы старого типа начнут пустеть. Потому что спрос перетечет в современные высотные здания с зонами коворкинга и смарт-офисами — они все про свободную трансформацию пространства.

И./ Можете привести пример таких современных пространств?

Сейчас «МР Групп» строит iCity — квартал рядом с «Москва Сити». Там будут такие универсальные здания. Стрит-ритейл внизу, а по мере продвижения вверх все жизненные потребности найдут реализацию — и фитнес, и магазины, и рестораны, и жилье.

И./ Чего здесь больше — следования тенденциям или моделирования их?

Есть известная тенденция — отсутствие времени либо нежелание его тратить. Покупки во все большем числе сфер совершаются с экрана смартфона, причем продающее предложение должно умещаться в одном экране — листать 10 страниц никто уже не хочет. Все лишние движения, поездки, если их можно отсечь, отсекаются. Есть страны, где этот вопрос стоит остро. Прежде всего уже упомянутый Китай, потом США. Там больше людей, больше работающих, больше городов, в которых сконцентрирована жизнь. Они будут флагманами в этой перестройке. К чему мы придем, я не знаю.

И./ Вернемся к коллективным инвестициям в недвижимость. Формировать сейчас фонд из объектов торговой недвижимости — не время ввиду неопределенности, из офисной — тоже. Что остается?

Логистика загородная и внутригородская либо девелопмент. Сегодня можно покупать загородные склады для крупной доставки или хранения товаров, но наибольшим спросом будут пользоваться склады внутри города, «черные кухни» и «черные магазины» для доставки последней мили, чтобы удовлетворить спрос сервисов, нацеленных на 30-минутную доставку, — «Самоката», «Сбера», «Яндекса».

Инвестиции в жилую недвижимость

Жилой комплекс бизнес-класса SYMPHONY 34 - проект компании MR Group. Четыре небоскреба строятся недалеко от станции метро «Дмитровская». Инвестировать в проект SYMPHONY 34 могут только квалифицированные инвесторы.

-

Инвестиционный доход от девелоперского проекта как надежный способ сохранить сбережения даже при небольших капиталовложениях.

-

Территориальная привлекательность объекта и транспортная доступность. 7 минут пешком от метро «Дмитровская». Зона, прилегающая к третьему транспортному кольцу, в настоящее время является одной из наиболее популярных при выборе жилья бизнес-класса, а также класса «Эконом+».

-

Рентабельность инвестиций. Проект высоко маржинальный, финансовая модель проекта является устойчивой. Проект остается рентабельным даже при существенных отклонениях от плановых темпов реализации жилья или цен.

-

Стабильное финансирование. Проект прошел экспертизу Банка «ДОМ.РФ», и под него открыто проектное финансирование

-

Надежный застройщик. Девелопер MR Group входит в тройку лидеров* Москвы по продажам жилья (по данным Единого ресурса застройщиков (ЕРЗ)), за 17 лет его существования у компании не было ни одного неуспешного либо незавершенного проекта

Подробнее

-

Dura Lex

О правах и, главное, обязанностях инвестора

-

Новые рынки

Почему криптоактивы и почему сейчас — два вопроса, ответы на которые мы искали с Даниэлом Вулфом, сооснователем и управляющим партнером криптофонда Simoleon LongTerm Value.

Согласие на обработку персональных данных