Корпоративный центр X5: Финансовые результаты (1К25 МСФО)

Группа X5 перед началом праздничных выходных представила свои финансовые результаты за 1К 2025 г. Рентабельность EBITDA в начале года оказалась под значительным давлением со стороны расходов на персонал. Доля этой статьи в процентах от выручки увеличилась сразу на 1,2 п.п. г/г в том числе на фоне единовременных факторов. Компания при этом подтвердила свои прогнозы на год и сообщила, что рост выручки должен составить около 20% г/г, а рентабельность EBITDA останется выше 6%. Мы полагаем, что маржинальность выправится в будущие кварталы, и пока также не пересматриваем оценки. Наша рекомендация для акций X5 остается «Покупать» с целевой ценой 4 320 руб. за бумагу.

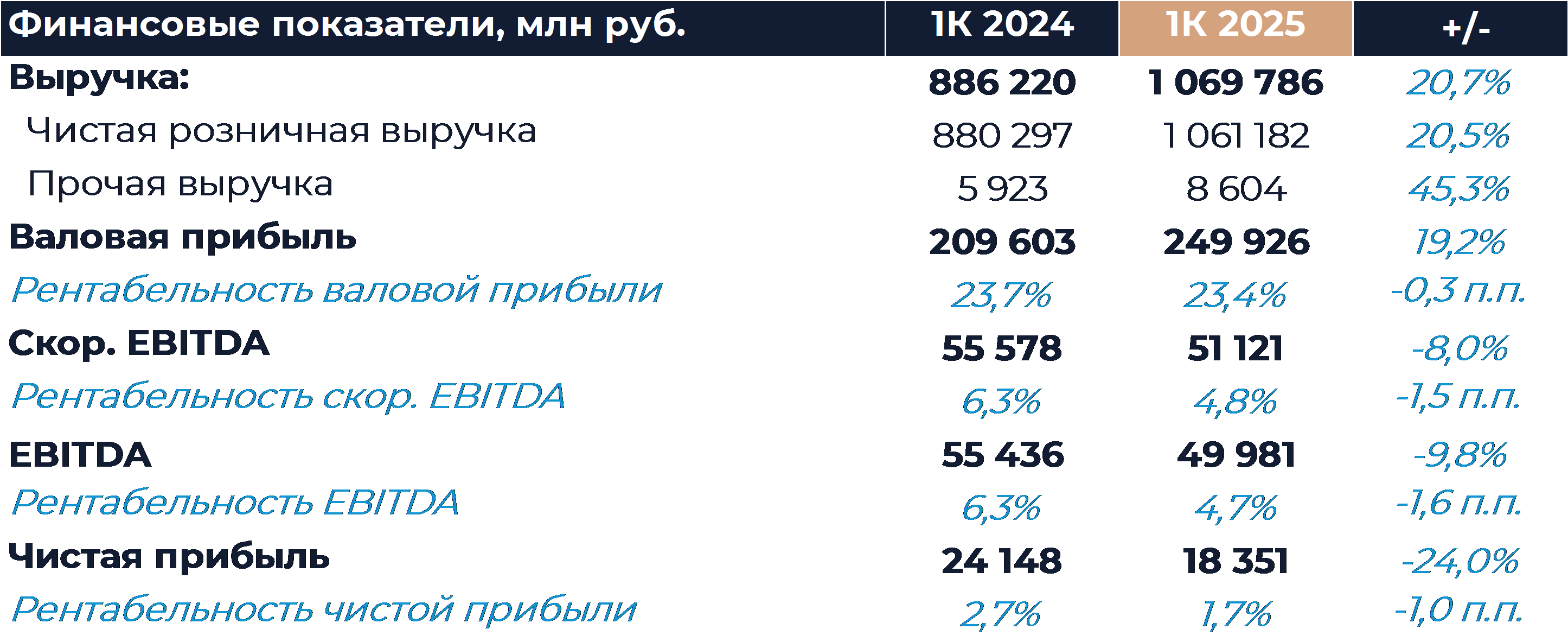

Выручка X5 в январе-марте показала высокий рост на уровне 20,7% г/г за счет сильной динамики сопоставимых продаж и продолжения экспансии. Движение операционных показателей было ранее раскрыто в отдельном материале.

Валовая маржа по итогам периода снизилась на 0,3 п.п. г/г из-за роста товарных потерь на фоне развития категории готовой еды, а также повышения логистических затрат. Компания постаралась компенсировать негативные эффекты за счет эффективного управления ассортиментом, оптимизации промо и маркетинговой активности, а также улучшения коммерческих условий с поставщиками.

Рентабельность EBITDA упала на 1,6 п.п. г/г и опустилась даже ниже показателя 4К. Достигнутый показатель маржи стал самым низким за последние годы. Во многом такая динамика была связана с резким ростом расходов на персонал. Доля данной статьи в процентах от выручки увеличилась на 1,2 п.п. г/г, что связано со сложной ситуацией на рынке труда, единоразовыми расходами и развитием новых бизнесов. Компания не уточняет, насколько сильным был разовый эффект. Частично высокая доля расходов на персонал также объясняется относительно небольшими продажами в начале года. Мы полагаем, что доля расходов на персонал будет ниже, а рентабельность EBITDA выше в будущие отчетные периоды. Компания не пересматривала свои прогнозы и ожидает, что рентабельность EBITDA по итогам года окажется выше 6%. Такой прогноз подразумевает заметное улучшение маржинальности в течение года по сравнению с 1К.

Чистая прибыль снизилась на 24% г/г, что в основном связано с динамикой EBITDA. Рост чистых процентных расходов был компенсирован положительным эффектом от разницы валютных курсов.

Копирование аналитических материалов на онлайн-ресурсах разрешено только с указанием активной ссылки на источник сайт ООО «ИК ВЕЛЕС Капитал»

Другие статьи

-

12 мая 2025Акции СПБ Биржи готовы к оптимистичному сценарию роста

Акции СПБ Биржи пребывали в лидерах роста, очевидно, получая поддержку от ожиданий увеличения прибыли благодаря торгам в выходные дни, а также надеждам на снятие санкций в случае улучшения геополитической обстановки. С технической точки зрения бумаги СПБ Биржи в марте остановили восходящее движение у сопротивления 329 руб, а в апреле в рамках слабости всего российского рынка ненадолго опускались ниже 200 руб. Впоследствии акции отвоевали важное краткосрочное (216 руб) и среднесрочное сопротивления (226 руб), представленные средними полосами Боллинджера дневного и недельного графиков.

-

7 мая 2025Прогноз на неделю 12-16 мая. Российский рынок в краткосрочной неопределенности

Динамика российского фондового рынка на следующей неделе, вероятно, продолжит определяться прежде всего сигналами в отношении возможного установления долгосрочного перемирия с Украиной, а также планами США и ЕС по новым антироссийским санкциям.