Ozon: Финансовые результаты (2К25 МСФО)

Ozon сегодня представил свои финансовые результаты за 2К 2025 г., которые мы считаем сильными. Компании удалось значительно опередить наши оценки и консенсус как в части оборота, так и в маржинальности. Рост продаж ускорился в сравнении с прошлым кварталом и составил 51% г/г. Рентабельность EBITDA достигла нового рекорда и превысила 4% GMV, а основное улучшение произошло в сегменте онлайн-торговли. Компания также впервые без учета разовых факторов показала чистую прибыль по итогам квартала. Прогноз на год, как мы и ожидали, был пересмотрен в большую сторону. Сейчас в Ozon ожидают, что продажи увеличатся в текущем году примерно на 40% г/г, а EBITDA составит 100-120 млрд руб. Даже текущие прогнозы, на наш взгляд, выглядят несколько консервативно с учетом отличных результатов полугодия. Наша рекомендация для расписок Ozon в данный момент — «Покупать», а целевая цена составляет 5 021 руб. за бумагу.

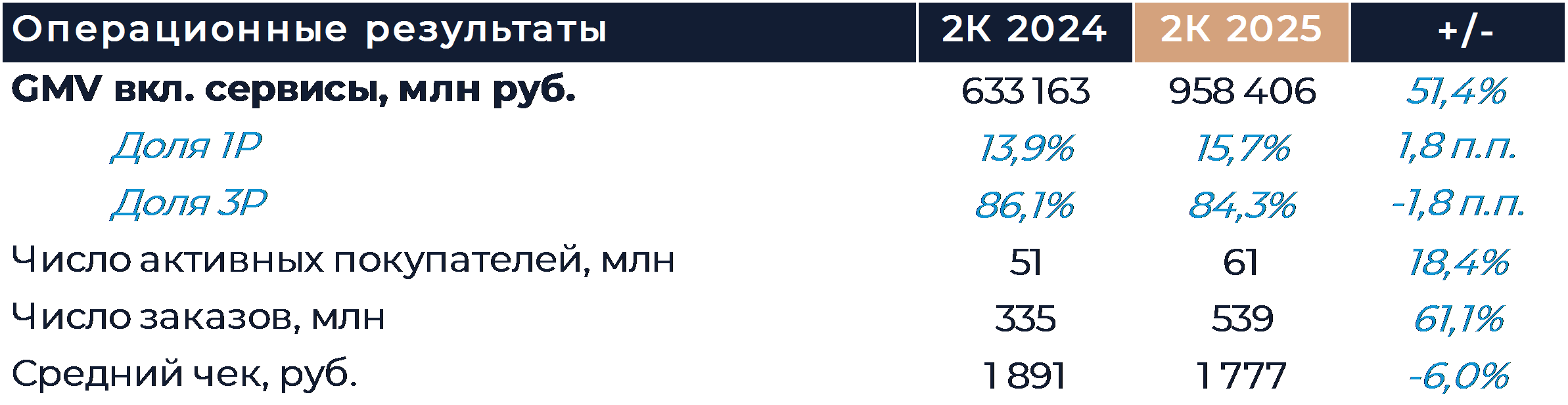

Оборот Ozon по итогам периода увеличился на 51% г/г против 47% г/г в предыдущем квартале. Продажи компании заметно превзошли оценки аналитиков. Добиться такого результата удалось прежде всего за счет ускорения темпов роста числа заказов до 61% г/г. Компания смогла увеличить количество активных покупателей на 18% г/г и частотность заказов сразу на 36% г/г. Средний чек продемонстрировал небольшое снижение относительно сопоставимого периода прошлого года. В Ozon сообщили, что работали над комплексным улучшением предложения для покупателей, в том числе ценового. При этом, со слов менеджмента, применялись по большей части долгосрочные промоинструменты без нерациональных инвестиций. Доля маркетплейса в обороте снизилась на 1,8 п.п. г/г, что связано с крупными централизованными закупками товаров, ставшими временно более выгодными.

Выручка увеличилась на 87% г/г и ее темпы роста также ускорились по сравнению с результатом 1К. Основная часть позитивной динамики была достигнута в части доходов от сервисов. Финтех продемонстрировал рост выручки более чем на 160% г/г за счет отличных результатов как по процентным, так и по комиссионным доходам. Можно отметить, что финансовые сервисы Ozon продолжают демонстрировать высокие темпы роста кредитного портфеля и привлеченных средств, а также активной аудитории. Прогноз по темпам роста выручки финтеха также был повышен, и теперь ожидается, что доходы сегмента вырастут более чем на 80% г/г.

EBITDA группы оказалась более чем на 30% выше консенсуса и составила 39,2 млрд руб. Достигнутый уровень рентабельности EBITDA со значением в 4,1% GMV стал новым рекордом. На фоне ввода новых логистических мощностей были опасения, что маржинальность во 2К снизится в сравнении с началом года, но она, напротив, дополнительно выросла. Если рассматривать сегменты бизнеса, то наиболее заметное улучшение рентабельности произошло в онлайн-торговле. Компании удалось получить здесь EBITDA в размере 24,5 млрд руб. при убытке около 6 млрд руб. за тот же период 2024 г. Рентабельность финтеха была относительно стабильной, но положительный вклад в общую EBITDA увеличился на фоне быстрого роста направления. Всего финансовые сервисы обеспечили более 14 млрд руб. от общего показателя EBITDA. Менеджмент Ozon отмечает, что продолжается работа над издержками на заказ, что позволяет улучшать рентабельность. Потенциально маржинальность может быть выше с учетом эффекта масштаба и дальнейшей оптимизации затрат. Способствовать этому будут в том числе рост рекламных доходов и дальнейшее развитие финтеха. Влияние на затраты со стороны приложения Ozon Работа пока также не достигло пика, и его раскатка еще может оказывать положительное воздействие на экономику.

Ozon впервые без учета разовых факторов получил чистую прибыль по итогам квартала. В компании сообщили, что в течение текущего года компания может демонстрировать как небольшой убыток, так и небольшую прибыль. По итогам года показатель, скорее всего, останется в минусе, но может стать устойчиво положительным в следующем году.

Ozon находится в процессе редомициляции. Ранее регулирующие органы Кипра одобрили переезд компании в Россию. Ожидается, что торги бумагами группы будут приостановлены во время конвертации на период около 4-5 недель. Руководство Ozon считает, что торги удастся возобновить до конца текущего года. После редомициляции с компании будут сняты многие существующие ограничения, в частности акции станут доступны всем категориям инвесторов и будут включены в первый котировальный список. До окончания переезда в компании не готовы обсуждать потенциальную возможность дивидендных выплат. По словам руководства группы, любые выплаты дивидендов должны осуществляться без вреда для роста бизнеса и с опорой на имеющийся денежный поток.

Копирование аналитических материалов на онлайн-ресурсах разрешено только с указанием активной ссылки на источник сайт ООО «ИК ВЕЛЕС Капитал»

Другие статьи

-

7 августа 2025Акции СПБ Биржи подскочили как один из возможных бенефициаров послабления санкций

Акции СПБ Биржи в четверг устремились вверх как один из возможных бенефициаров улучшения геополитической обстановки и снятия санкций с компании, которая раньше специализировалась на торговле иностранными ценными бумагами. С технической точки зрения бумаги СПБ Биржи в четверг на повышенных объемах преодолели линию среднесрочного нисходящего тренда и поднялись к максимуму с конца мая текущего года, в район сопротивления 255 руб, где проходит также средняя полоса Боллинджера недельного графика.

-

6 августа 2025Фосагро: Прогноз результатов (2К25 МСФО)

7 августа Фосагро представит финансовые результаты по МСФО за 2-й квартал 2025 г. Мы ожидаем, что компания нарастит выручку на 13,0% г/г, до 138,1 млрд руб., благодаря более высоким ценам реализации удобрений.