Сбер: ПРОГНОЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (2К25 МСФО)

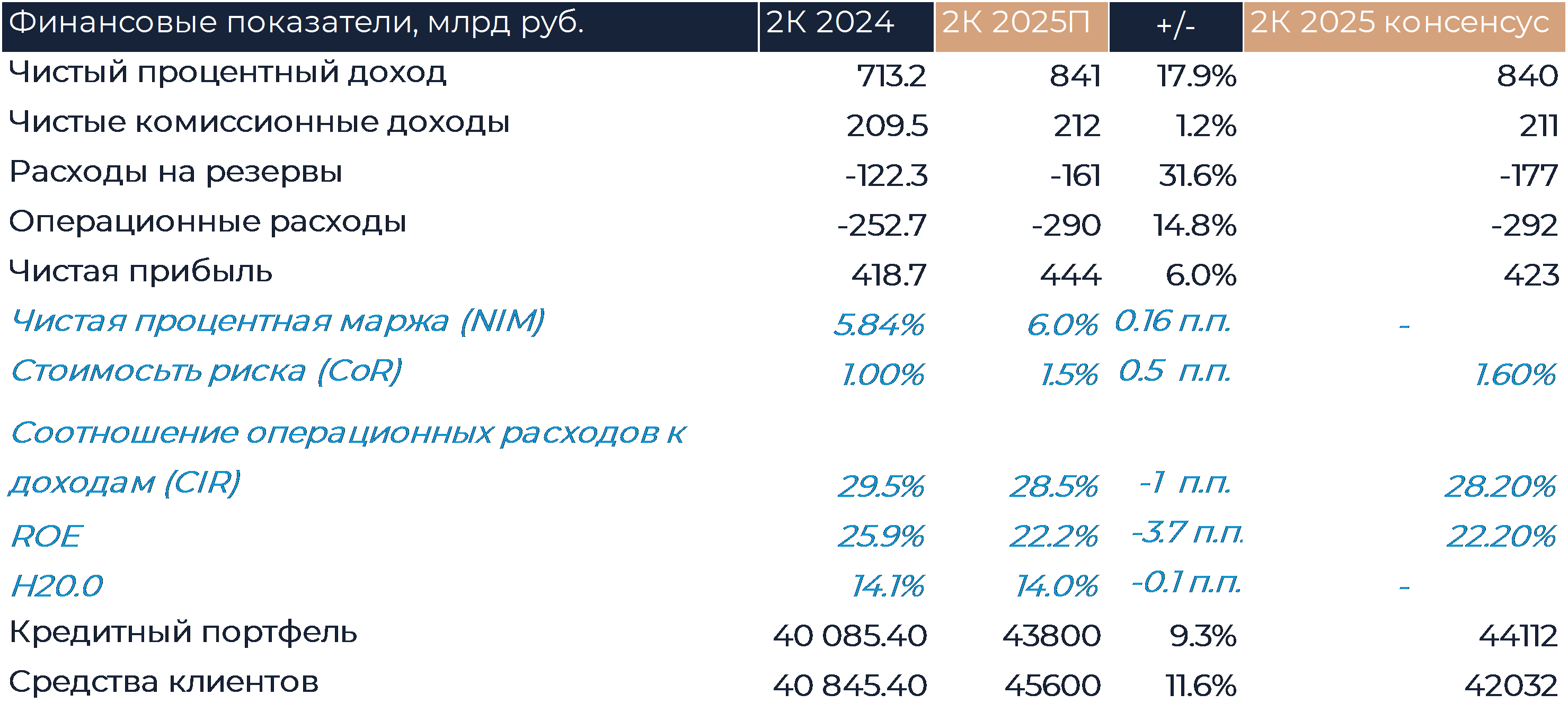

29 июля Сбер представит финансовую отчетность по МСФО за 2 кв. 2025. Мы ожидаем, что чистый процентный доход вырастет на 17,9% г/г, до 841 млрд руб., благодаря высокой чистой процентной марже (NIM) на уровне 6%. Чистые комиссионные доходы вырастут на 1,2% г/г, до 212 млрд руб. Расходы на создание резервов вырастут на 31,6% г/г, до 161 млрд руб., а стоимость риска (CoR) вырастет до 1,5%. На фоне высокой ключевой ставки происходит пересмотр качества выданных займов и создаются дополнительные резервы. Рост операционных издержек составит 14,8% г/г, до 290 млрд руб., что обусловлено общими инфляционными процессами и ростом издержек на IT-технологии. При этом соотношение к операционным доходам (CIR) снизится на 1 п.п., до 28,5%. Чистую прибыль мы ожидаем на уровне 444 млрд руб., на 6% выше аналогичного периода 2024 г.

Сохранение высокой ключевой ставки поддержит чистую процентную маржу за счет значительного объема дешевого фондирования на счетах до востребования. ЦБ снизил ставку до 20% в начале июня, поэтому влияние было незначительным, и NIM снизится на 0.1 п.п. по сравнению с 1 кв. 2025 г. и составит 6%. В дальнейшем по мере снижения ключевой ставки мы ожидаем постепенное снижение процентной маржи. Низкие темпы роста комиссионных доходов на 1,2% г/г отчасти обоснованы отменой комиссий по ряду услуг и повышением лимитов переводов через СБП. Сохранение жесткой ДКП приводит к постепенному росту просроченной задолженности и соответственно к наращиванию отчислений в резервы. По сравнению с 1 кварталом стоимость риска вырастет на 0,3 п.п., до 1,5%, а отчисления в резервы составят 161 млрд руб. Во 2 кв. 2025 г. индекс государственных облигаций RGBI вырос на 5,8%, что даст положительную переоценку бумаг в портфеле банка и положительно отразится на чистой прибыли. Несмотря на быстрый рост резервов и увеличение операционных расходов выше инфляции, мы ожидаем положительную динамику чистой прибыли. Чистая прибыль вырастет на 6% г/г, до 444 млрд руб.

Кредитование и депозиты. Кредитный портфель вырастет на 9,3% г/г или на 1.14% кв/кв., до 43,8 трлн руб. Мы ожидаем возвращение к росту кредитного портфеля после его снижения в 1 квартале. Вклад в это внесет начавшееся в июне снижение ставок. Средства клиентов вырастут на 11,5% г/г или на 0,72% кв/кв, до 45,3 трлн руб. Ставки по депозитам сохранялись на высоком уровне в течение отчетного периода, что сохраняло интерес к размещению средств на счетах.

В день публикации отчетности, на звонке, возможно, будут представлены ожидания менеджмента по основным финансовым показателям.

Копирование аналитических материалов на онлайн-ресурсах разрешено только с указанием активной ссылки на источник сайт ООО «ИК ВЕЛЕС Капитал»

Другие статьи

-

29 июля 2025Сбер: ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ (2К25 МСФО)

Сбер выпустил отчетность по МСФО за 1 полугодие 2025 г., результаты близки к консенсусу аналитиков. Чистые процентные доходы выросли на 18% г/г, до 841,8 млрд руб. (на уровне консенсуса).

-

25 июля 2025ММК: Финансовые результаты (2К25 МСФО)

ММК представил слабые финансовые результаты за 2-й квартал 2025 г. Компания продолжает сокращать операционные и финансовые показатели на фоне падения внутреннего спроса и цен на металлопродукцию.