VK: Прогноз финансовых результатов (2К25 МСФО)

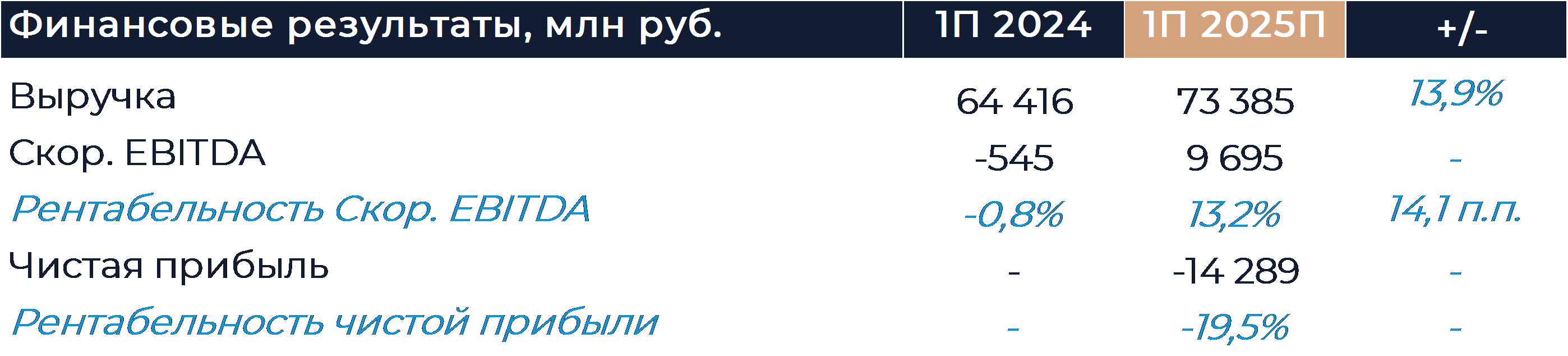

Группа VK представит свои финансовые результаты за 1П 2025 г. в среду, 13 августа. Мы полагаем, что по итогам полугодия выручка холдинга увеличилась на 14% г/г. Значительное давление на темпы роста, по нашему мнению, продолжала оказывать слабая динамика рекламного рынка в условиях высоких ставок. EBITDA могла составить 9,7 млрд руб. против убытка в 545 млн руб. годом ранее. Снижение инвестиционной активности и оптимизация затрат являются основными причинами улучшения рентабельности компании. На наш взгляд, во 2К группа придерживалась финансовой дисциплины, благодаря чему объем EBITDA был близок к значениям января-марта. Позитивные результаты полугодия могут позволить VK пересмотреть свой консервативный прогноз в сторону повышения. Напомним, что сейчас в компании ожидают EBITDA по итогам текущего года более 10 млрд руб. Наша текущая рекомендация для акций VK — «Держать» с целевой ценой 627 руб. за бумагу.

Выручка VK по итогам полугодия, согласно нашим прогнозам, увеличилась на 14% г/г. Мы полагаем, что все основные сегменты бизнеса продемонстрировали положительную динамику доходов. Во 2К темпы роста могли быть ниже, чем по итогам первых месяцев года. Во многом это связано с влиянием макроэкономических факторов и резким замедлением роста рекламного рынка в условиях высоких ставок. Сегмент социальных платформ, как мы думаем, показал рост выручки в 1П на уровне 9% г/г. Данный сегмент в значительной степени зависит от рекламных доходов и сильнее прочих влияет на динамику общей выручки группы. Внутри подразделения наиболее значимым активом является социальная сеть ВКонтакте. Мы считаем, что рост доходов ВКонтакте замедлился примерно до 10-12% г/г во 2К по сравнению с 15% г/г в январе-марте. Рентабельность EBITDA социальных платформ в 1П могла быть на уровне 20% против около 5% годом ранее. Резкое улучшение маржинальности в основном связано с оптимизацией затрат и сокращением инвестиционной активности. Во 2К рентабельность сегмента могла быть чуть ниже, чем в 1К из-за влияния сезонности.

В образовательном сегменте рост продаж мог составить 24% г/г. Сегменте детского образования демонстрирует заметно более высокую устойчивость в условиях дорогих кредитов по сравнению с ДПО. Рост доходов, по нашему мнению, был прежде всего обеспечен увеличением числа платящих учеников на платформе. Рентабельность EBITDA образовательных сервисов в 1П 2025 г., на наш взгляд, улучшилась с 8% до 15%.

VK Tech в 1П, как мы думаем, показал рост выручки на уровне 52% г/г. Ключевыми драйверами роста доходов, вероятно, стали развитие облачной платформы и расширение числа пользователей сервисов продуктивности. Маржинальность по EBITDA подразделения, согласно нашим расчетам, улучшилась на 6,4 п.п. г/г и достигла 12,2%. В 1К уже произошло резкое улучшение рентабельности сегмента, что в том числе могло быть связано с достижением более равномерного распределения выплат между сезонами.

Выручка экосистемных сервисов, согласно нашим оценкам, увеличилась на 18% г/г. Входящие в сегмент проекты, по нашему мнению, продолжали демонстрировать стабильный рост доходов, но замедление рекламного рынка оказало давление. Мы ожидаем, что EBITDA экосистемных сервисов составила 627 млн руб. против небольшого убытка в 1П 2024 г. В основном улучшение рентабельности здесь мы связываем с сокращением инвестиционной активности и улучшением финансовой дисциплины.

В день релиза отчетности менеджмент компании проведет конференц-звонок, в рамках которого поделится своими оценками и ответит на вопросы инвестиционного сообщества. Нам будет интересно узнать об ожидаемой траектории улучшения рентабельности, прогнозах по динамике рекламного рынка, а также снижении долговой нагрузки и финансовых расходов.

Копирование аналитических материалов на онлайн-ресурсах разрешено только с указанием активной ссылки на источник сайт ООО «ИК ВЕЛЕС Капитал»

Другие статьи

-

6 августа 2025Фосагро: Прогноз результатов (2К25 МСФО)

7 августа Фосагро представит финансовые результаты по МСФО за 2-й квартал 2025 г. Мы ожидаем, что компания нарастит выручку на 13,0% г/г, до 138,1 млрд руб., благодаря более высоким ценам реализации удобрений.

-

6 августа 2025Российский рынок перед геополитическими переговорами смотрит на максимумы этого лета

В начале основной торговой сессии российский фондовый рынок готов к развитию сдержанного роста в ожидании новостей с запланированной сегодня встречи спецпосланника США Уиткоффа с руководством РФ в рамках очередной попытки урегулирования украинского кризиса.