Манифест долгосрочного инвестирования

5 стратегий для пассивных инвесторов

от управляющего партнера группы компаний «ВЕЛЕС Капитал» Дмитрия Бугаенко

Одна из насущных задач каждого человека — обеспечить собственное будущее, а это вопрос сбережений и инвестирования на горизонте 10–15 лет. Для тех, кто не занимается этим вопросом профессионально и не тратит как минимум 8–9 часов в день на такую деятельность, существуют определенные правила и подходы к инвестированию.

Размещение средств на депозите в надежном банке, с которым инвестор планирует сотрудничать долгосрочно. В таком случае используются 1–3-летние депозиты с реинвестированием. Минусом такого подхода является высокая вероятность того, что на значительной части заданного периода инвестирования проценты по вкладам не будут покрывать инфляцию, и, несмотря на рост суммы в цифровом выражении, ее покупательская способность с большой долей вероятности будет уменьшаться.

Размещение средств на депозите в надежном банке, с которым инвестор планирует сотрудничать долгосрочно. В таком случае используются 1–3-летние депозиты с реинвестированием. Минусом такого подхода является высокая вероятность того, что на значительной части заданного периода инвестирования проценты по вкладам не будут покрывать инфляцию, и, несмотря на рост суммы в цифровом выражении, ее покупательская способность с большой долей вероятности будет уменьшаться.

Покупка облигаций с дюрацией от 3 до 10 лет с реинвестированием. При таком чуть менее консервативном инвестировании финансовый результат будет лучше, чем в случае с депозитами, но все равно очень скромным. Он будет зависеть от динамики процентной ставки за период инвестирования и может покрыть инфляцию, а может и не покрыть.

Покупка облигаций с дюрацией от 3 до 10 лет с реинвестированием. При таком чуть менее консервативном инвестировании финансовый результат будет лучше, чем в случае с депозитами, но все равно очень скромным. Он будет зависеть от динамики процентной ставки за период инвестирования и может покрыть инфляцию, а может и не покрыть.

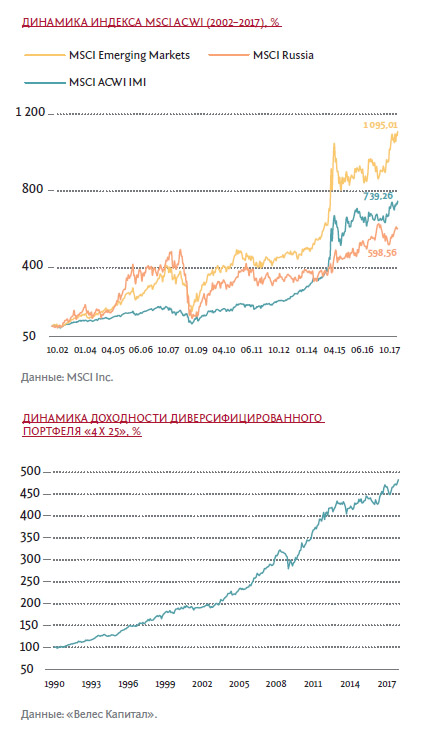

Классическое долгосрочное инвестирование с целью получения более ощутимой доходности на горизонте 10–15 лет. Прежде всего это инвестирование в индекс S&P 500, отражающий динамику наиболее капитализированных американских компаний, который на длинных отрезках показывает доходность на уровне 10–11% годовых. Важно учитывать, что при инвестировании в индекс можно не угадать с моментом входа и попасть на трех-четырехлетний период падения рынков, то есть финансовых потерь. Это особенно актуально сегодня, когда мировые рынки находятся на пороге серьезной коррекции после длительного периода роста на протяжении 7–8 лет (см. график — Динамика индекса MSCI ACWI, отражающего состояние глобального рынка акций).

Классическое долгосрочное инвестирование с целью получения более ощутимой доходности на горизонте 10–15 лет. Прежде всего это инвестирование в индекс S&P 500, отражающий динамику наиболее капитализированных американских компаний, который на длинных отрезках показывает доходность на уровне 10–11% годовых. Важно учитывать, что при инвестировании в индекс можно не угадать с моментом входа и попасть на трех-четырехлетний период падения рынков, то есть финансовых потерь. Это особенно актуально сегодня, когда мировые рынки находятся на пороге серьезной коррекции после длительного периода роста на протяжении 7–8 лет (см. график — Динамика индекса MSCI ACWI, отражающего состояние глобального рынка акций).

Обычно для минимизации негативных эффектов рыночной коррекции используется классический метод диверсификации активов «4 х 25», при котором в портфель помимо индекса включают в равных долях по 25% золото, облигации и кэш. На горизонте в 20–25 лет такой портфель показывает 8–12% годовых в валюте.

Обычно для минимизации негативных эффектов рыночной коррекции используется классический метод диверсификации активов «4 х 25», при котором в портфель помимо индекса включают в равных долях по 25% золото, облигации и кэш. На горизонте в 20–25 лет такой портфель показывает 8–12% годовых в валюте.

Однако специфика заключается в том, что при падении индексов положиться на остальные составляющие портфеля не представляется надежным. Доходность по облигациям находится на беспрецедентно низком уровне и, согласно общему консенсусу аналитиков и ЦБ, ставки будут повышаться, а цены облигаций, соответственно, снижаться, то есть инвестирование в этот инструмент будет приносить скромные результаты, а может быть, даже и убытки. Кэш сам по себе является защитным инструментом и по сути ничего не зарабатывает. Остается золото с его непредсказуемой стоимостью.

Портфель защитных акций, опережающий на

Портфель защитных акций, опережающий на

длинных горизонтах S&P Global и показывающий валютную доходность на уровне 10–15% годовых. Речь идет об активах, которые можно отнести к так называемым вечным ценностям: о глобальных компаниях нециклических отраслей и секторов экономики, таких как телекоммуникации, потребительский сектор, фармацевтика, сельское хозяйство и другие, чей бизнес стабилен и не зависит от рыночных обстоятельств. Эти компании не показывают взрывного роста в благоприятные для рынка периоды, но и в кризисных ситуациях их акции не поддаются сильным колебаниям. Они отличаются высоким уровнем капитализации и регулярной выплатой дивидендов, имеют отличное финансовое состояние и не увлекаются заимствованиями. Портфель таких активов достаточно инертен и не требует постоянного внимания. Его пересмотр целесообразен в случае каких-то весьма редких существенных событий у эмитентов и по итогам публикации ими годовой финансовой отчетности (см. подробнее в статье «Защитные акции 5.0», стр. 30 — прим. ред.).

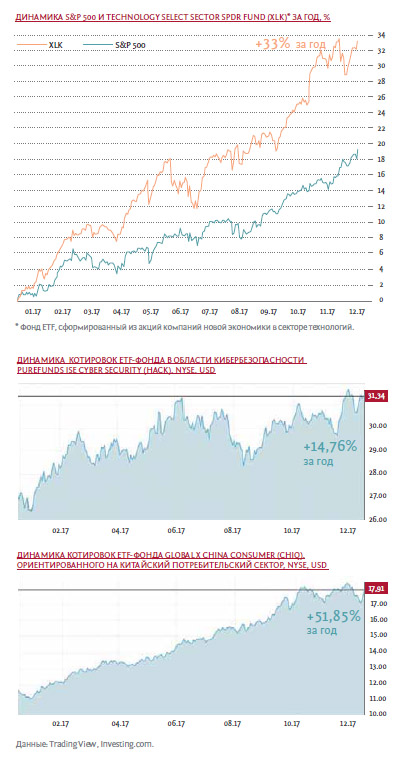

Использование супертрендов в мировой экономике и инвестирование в компании тех секторов и отраслей, которые будут развиваться в разы быстрее, чем экономика в целом. Риски этого подхода связаны с возможной сменой того или иного тренда, поэтому имеет смысл инвестировать в несколько супертрендов, среди которых на текущий момент эксперты выделяют такие, как:

Использование супертрендов в мировой экономике и инвестирование в компании тех секторов и отраслей, которые будут развиваться в разы быстрее, чем экономика в целом. Риски этого подхода связаны с возможной сменой того или иного тренда, поэтому имеет смысл инвестировать в несколько супертрендов, среди которых на текущий момент эксперты выделяют такие, как:

• технологическая революция — искусственный интеллект, виртуальная и дополненная реальность, big data, биотехнологии и др.;

• экономика для миллениалов, основанная на новом потребительском поведении людей, родившихся после 1980 года, которое очень сильно отличается от потребительского поведения людей предыдущих поколений;

• «серебряная» экономика, ориентированная на пожилых людей и пенсионеров, число которых растет и продолжит расти;

• вопросы безопасности во всех ее смыслах — от защиты информации и домохозяйств до антитеррористических мер;

• азиатские потребители, число которых, равно как и их средний чек потребления, неуклонно растет. Добавление в портфель таких активов позволяет достигать серьезных двузначных доходностей, опережая все прочие долгосрочные инвестиционные стратегии.

-

Прямая речь

Управляющий партнер группы компаний «ВЕЛЕС Капитал» Дмитрий Бугаенко о подходах к инвестированию в быстро меняющемся мире

-

Финансы

О глобальных супертрендах для высокодоходных инвестиций

«Информация для получателей финансовых услуг».

Согласие на обработку персональных данных